Всем добрый день.

В сегодняшней статье хотелось бы затронуть интересную тему, как ловить развороты в бумагах, а если быть точнее, с помощью чего эти самые развороты можно пытаться искать. И в этом нам может помочь дивергенция в трейдинге, ее и будем обсуждать.

Механика тренда. Можно ли поймать разворот?

Вообще изначально стоит отметить, что попытки зайти в разворот дело достаточно рискованное. Вся проблема в основном всегда заключается в том, что тренд, который имеет сильную и устойчивую структуру достаточно сложно развернуть. Для разворота любой трендовой ситуации требуются колоссальные усилия, именно поэтому тренд с большей вероятностью продолжит движение, нежели развернется. И поэтому попытки ловить развороты очень часто заканчиваются не самым лучшим образом.

С точки зрения мани менеджмента куда логичнее торговать направленно в сторону тренда, чем пытаться ловить развороты.

Тем не менее, иногда случаются достаточно интересные ситуации на рынке, когда складываются многие факторы, и вполне удачно можно поймать разворот в той или иной бумаге. При этом прибыль, которая выходит в таких сделках, может давать просто огромную значения.

Прежде чем мы перейдем к первому понятию, давай те поймем, а что происходит в момент, когда тренд разворачивается.

Возьмем за основу абсолютно любую бумагу. Компания ведет свою деятельность, показывает сильные отчёты, бумаги компании растут раз за разом на протяжении длительного времени. И кажется, что причин для смены тенденции роста попросту нет. Но вот в один прекрасный момент что-то происходит с самим бизнесом, либо появляются конкуренты или некие регуляторные препятствия. Также и в целом могут быть и технические причины для разворота. Что в таком случае будет происходить с бумагами? Правильно, они скорее всего отреагируют какой-то коррекцией. И если это некое событие не произойдет неожиданно, как например тот же ковид, который никто не ожидал, то скорее всего некоторое время до начала коррекции бумаги перестанут расти. Почему так произойдет? Потому что многие инвесторы начнут понимать опасность данного снижения. Кто-то начнет продавать свои бумаги, кто-то перестанет просто покупать. Таким образом упадет спрос на данный актив, и по вполне объективным причинам бумага начнет свою коррекцию.

На графике такие моменты тоже можно найти, и сегодня мы их и обсудим. И поищем с мы их с помощью дивергенции и разберем что это такое.

И для начала также хочу отметить, что вообще в рамках своей торговли обычно я дивергенцию и конвергенцию не использую. Хотя развороты и контртрендовые сделки совершаю. Я обычно обращаю внимание на другие факторы, на объемы, на ATR, смотрю на сколько бумага перегрета, есть сильные уровни и тд.

О том, что такое ATR (среднее ценовое движение) и как его использовать, читайте в статье по ссылке.

Эти модели у меня достаточно хорошо формализованы, но сегодня разберем немного другой индикатор. Я думаю для многих эту тема будет полезна, поскольку все торгует по своему, и возможно каждый для себя сможет подчеркнуть что-то интересное из этого.

Дивергенция в трейдинге простыми словами. Примеры

Итак, что такое дивергенция? Упрощенно принято называть это расхождением, что в целом и отображает саму суть, поэтому углубляться уже не будем. Помимо дивергенции еще существует конвергенция, но в трейдерском сообществе этот термин не прижился, и в основном все называют это дивергенцией. Хотя сама по себе конвергенция подразумевает уже не расхождение, а схождение. Но все же, основную свою суть доносит и понятие дивергенции, на примерах сейчас это все разберем, и поймете сами.

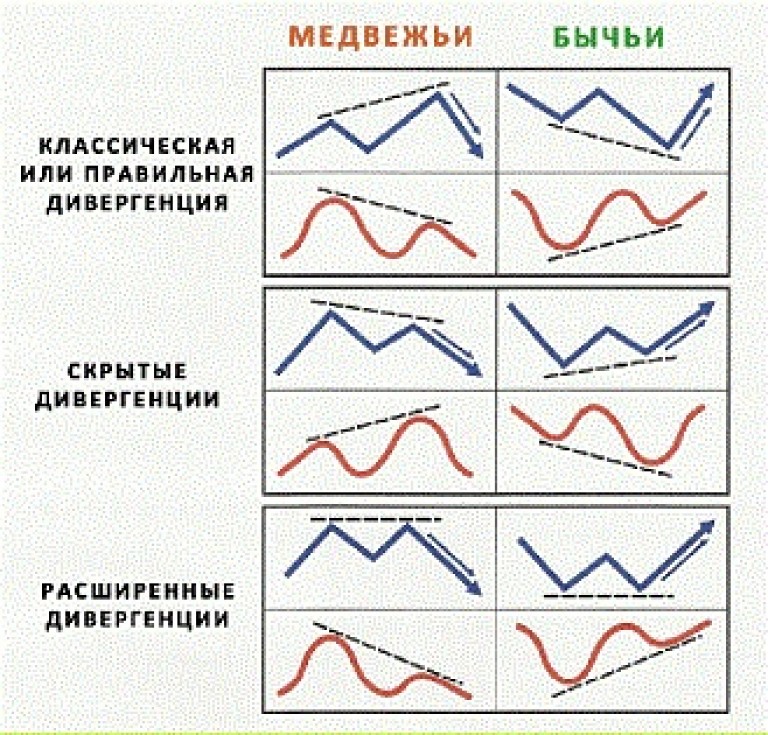

Первый попавшийся скрин по запросу в интернете, разберем на его примере как это все работает (скрин вверху статьи). В табличке представлены дивергенции медвежьи и бычьи, хотя это как раз и называется дивергенция и конвергенция, но не суть.

Синим графиком у нас отображается динамика цены, а красным – индикатор. В базовом стандарте многие используют дивергенцию на примере индикаторов, RSI, стохастик, MACD. Я лично этими индикаторами не пользуюсь, поэтому и дивергенцию на них я бы смотреть не стал. Лучше использовать дивергенцию сочетая график цены и вертикальные объемы. По мне такой вариант работает более точно, а любой сигнал, выданный на графике объема будет подтвержден в последствии и любым другим индикатором.

Что получается на текущих примерах. При росте графика цены, мы видим расхождение с графиком индикатора. На примере первого графика, цена показала новый максимум, а индикатор этот максимум не показал. Это дивергенция. Во всех остальных примерах тот же принцип. Получается, что при движении цены куда бы то ни было, индикатор должен повторять его динамику. Если же индикатор эту динамику не повторяет, мы задаем себе вопрос, а почему так происходит? И вспоминая наш пример с компанией, мы можем выстроить некую взаимосвязь. Возможно, в текущий момент как раз что-то происходит с компанией, и это повод задуматься.

В основе данного утверждения находится механика рынка. Если у компании все хорошо и ее активно покупают, то все индикаторы будут подтверждать это движение.

Как обычно формируются такие дивергенции? Да все на самом деле просто, на том же примере с компанией, появилась некая новость, о том, что предположительно у компании дела дальше будут обстоять не так уж и хорошо. Это снизит активность участников рынка, и на индикаторах скорее всего будет формироваться данное расхождение. Почему, спросите вы, ведь если все эту новость знают? Дело все в том, что инсайдеры, либо участники рынка с крупными капиталами скорее всего узнают эту новость быстрее вас, и именно они в первую очередь перестанут покупать. В то время как остальные продолжают свои покупки. Таким образом получается, что бумага еще какое-то время растет, но вот либо объемов не хватает для подтверждения такой динамики, либо индикаторы это подтвердят.

Фактически такой момент является идеальной разворотной точкой. Только вот проблема вся в том, что сама по себе дивергенция никогда не может восприниматься как достаточное условие для совершения сделки. Дивергенции происходят на самом деле достаточно часто, особенно если понизить тайм фреймы свечей. Но также, очень часто, эти дивергенции не подтверждаются.

Объясняется это опять тем, что появилась некая неопределенность, снизился спрос на актив, сформировалась дивергенция. Но после, спустя некое время, стало понятно, что для актива это не будет иметь большого значения, и он продолжает свой рост. Если просто использовать только одну дивергенцию, успеха от этого вы точно не увидите. Ведь те же инсайдеры еще не начали продавать, они пока просто перестали покупать. Нам важно в такие моменты увидеть подтверждение, или реализацию этой дивергенции.

Таким образом получается, что дивергенция для нас трейдеров это в первую очередь некий сигнал о том, что надо внимательно следить за ситуацией в активе.

Если, к примеру рынок до этого рос, а вы находитесь в лонгах, появление дивергенции — это повод либо зафиксировать часть своей позиции, либо пододвинуть стопы поближе. Любую дивергенцию стоит по умолчанию рассматривать как некую точку неопределенности. Никто не знает куда актив пойдет дальше. Если вы до этого были не в позиции по активу – это повод внимательно наблюдать за бумагой, и быть готовым совершить сделку в контртренд. Но еще раз подчеркну, вы должны увидеть именно реализацию этого разворота. Это может быть, как появление аномально крупного объема, так и волатильные свечи в противоположном направлении.

За дивергенциями стоит следить на крупных масштабах, ну хотя бы от Н4, а лучше на дневках. Сигналы, которые будут подавать бумаги на часовиках, будут куда более слабые, и шанс того что дивергенция отработает достаточно низкий.

Еще несколько примеров дивергенций

Посмотрим пример дивергенции, которая образовалась недавно в бумагах Сбербанка.

Внизу я добавил индикатор RSI для примера, на нем немного проще смотреть такие дивергенции.

6 числа, по индикатору RSI был сформирован максимум, но 11 числа бумаги показали дополнительный рост, который по индикатору RSI был не подтвержден. Таким образом у нас получилось расхождение между графиком цены и индикатором RSI. После этого бумаги ушли в приличную коррекцию. При этом, обратите внимание на 6 число, выстрелил очень крупный объем. В тот момент можно было легко предположить, что некие участники рынка решили зафиксировать свою позицию. Но это не было поводом на тот момент закрывать позицию. Так как банально дивергенции еще на тот момент не было. Дивергенция же сформирована уже 11 числа, когда цена ушла заметно выше, но индикатор выше не пошел.

Причем, что примечательно в данном примере, фактически сигнала на продажу тут не сформировано еще до сих пор. Да, бумаги ушли в коррекцию, но фиксаций игроков пока не видно. У нас появилась точка не определенности, и остается сейчас лишь следить за реализацией данной дивергенции.

Так же на этом скрине я отметил дивергенцию и по объемам. В тот же период роста с 6 по 11 число цена росла, а объемы нет. Это была хорошая точка сократить или выйти из лонговых позиций, но никак не шортовый сигнал.

А вот пример длительной дивергенции (скрин выше), которая наблюдалась в бумаге с августа месяца, и только сейчас она подала сигнал о своей реализации.

Опишем этот скрин. Мы имели длительный медвежий тренд, при этом индикатор RSI постоянно минимумы оставлял все выше и выше. Но тренд не останавливался. Первые признаки его остановки начали формироваться в начале октября, когда стали проходить крупные объемы и бумага стала реагировать на них. Но для того чтобы сказать, что тренд реально изменился, нам необходимо было увидеть обновление максимумов, которое произошло в понедельник, когда кстати материал и готовился. Бумаги кстати подскочили на новостном фоне о дивидендах.

Имеем опять аналогию, была неопределенность, за небольшое время до объявления дивидендов ситуация стала изменяться, выходит новость, и скорее всего мы видим полноценную смену тенденции.

Подобных примеров можно найти множество, практически на любой бумаге, в любые интервалы, их реально очень много. Но еще раз хочу всем напомнить, дивергенция – это не повод открывать сделку. Это повод для того чтобы задуматься, а что происходит не так? Почему цена растет, но индикаторы или объемы это не подтверждают? Включайте всегда мини паранойю, пытаясь дать себе ответ. И если это не получается – лучший совет который можно дать – сократите позицию и внимательно наблюдайте.

В моменты, когда тенденция начинает меняться, если вы видите очень сильные всплески объема или очень волатильные свечи в противоход бумаге, это дополнительные сигналы для нас о том, что возможный разворот наступил.

Ну и для примера такого разворота, текущая ситуация по бумаге Русал, кстати, будет интересно в момент выхода видео посмотреть реализацию. Потенциально это разворот, хотя со стороны фундаментала сейчас у Русала все очень хорошо.

После длительной коррекции, в начале октября бумага начала расти, индикатор RSI это подтверждает. Но вот на текущий момент, когда записывается материал, мы видим расхождение.

Цена бумаги забралась выше, а индикатор RSI не обновил максимум (горизонтальная линия)

При этом, на четырехчасовом графике мы видим достаточно волатильную свечу, а до кучи тут еще и свечной паттерн с медвежьим поглощением, и все это дело на повышенном объеме.

Я в этот потенциальный разворот не вхожу, но будет правда интересно завтра узнать результат этого движения.

Ну и как итог, на дивергенции обращать внимание стоит, это однозначно. В самом принципе этого явления заложена механика рынка, а именно баланс покупателей и продавцов. Это баланс работал и будет работать всегда, но всегда дожидайтесь реализации, лезть наобум в такие сделки нельзя. А лучше всего использовать этот принцип как его использую я, в потенциальные развороты я стараюсь не лезть, но вот если я вижу подобную ситуацию, я скорее сокращу свою позицию, особенно если она до этого уже принесла прибыль. И как я отметил важно обращать внимание на другие нюансы или сигналы, но это уже тонкости торговой системы. О свои моделях разворота я рассказываю в рамках курса индивидуального обучения трейдингу.

На этом закончу. Всем успехов, пока.

С уважением, Станислав Станишевский.