Всем привет!

Сегодня немного поговорим о том, как можно защитить свои позиции в спекуляциях или инвестировании, компенсировав убытки, используя хеджирование. Тема эта довольно обширная. Сегодня разберем лишь небольшую часть, хеджирование с использованием акций и фьючерсов.

О хеджировании простыми словами

Хеджирование – это страхование рисков. То есть открытие позиций на одном из рынков для компенсации рисков по противоположной позиции на другом рынке.

Например, вы купили акций сбербанка на 100 тысяч рублей и зашортили (продали) фьючерс на сбербанк на тот же объем. Либо наоборот, если вы акцию зашортили, можно открыть лонг по фьючерсу. При этом можно хеджироваться полностью или частично. Или даже попытаться заработать на этом и открыть противоположную позицию на больший объем. Но в большинстве своем, главный смысл хеджирования все-таки не заработать, а нивелировать риски.

Хеджирование в спекуляциях

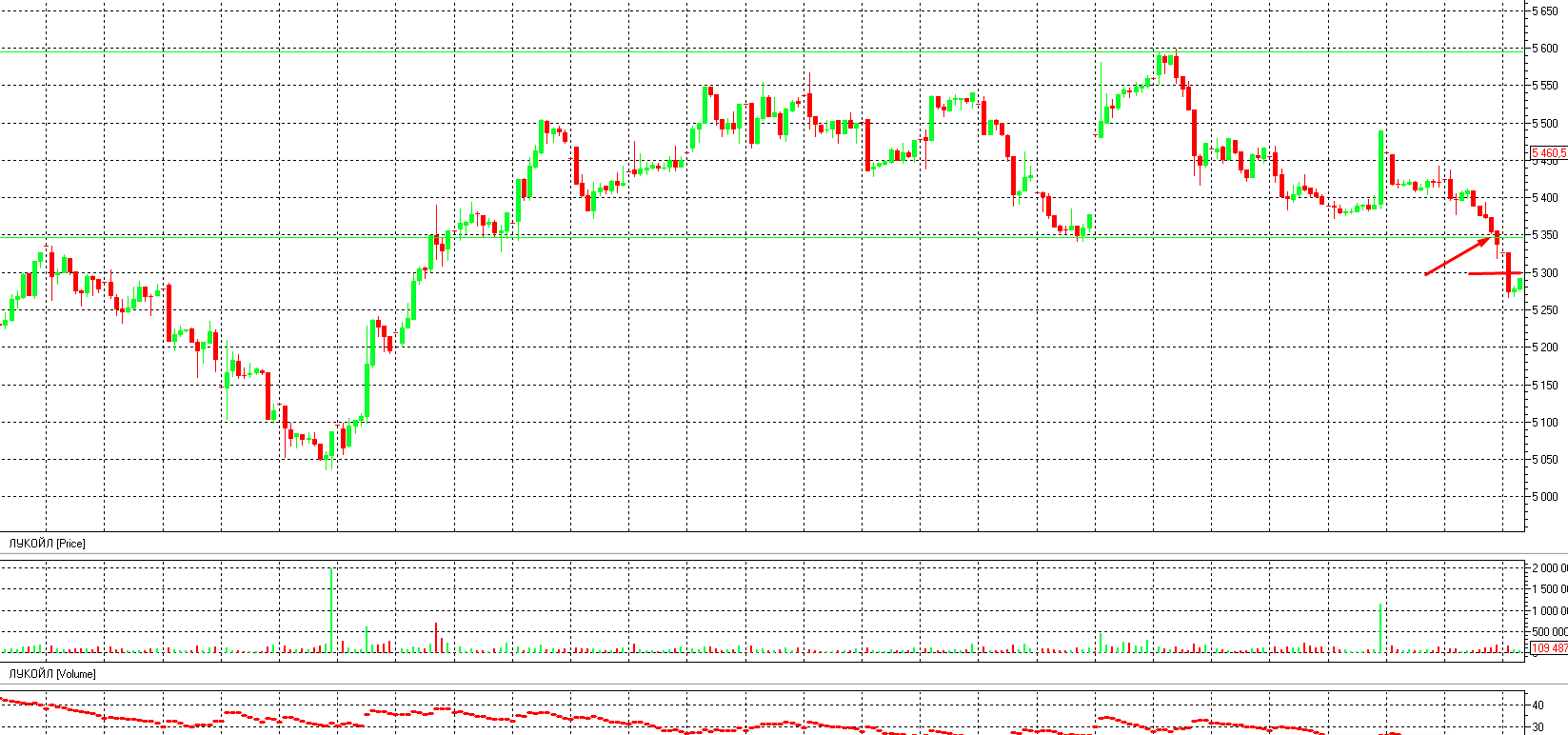

В спекуляциях хеджирование — это как один из вариантов контроля рисков, особенно для тех, кто не любит ставить стопы. Например, мы купили акции лукойла по цене 5 350 (скрин ниже). Цена пошла не в нашу сторону, и мы вместо выхода по стопу на цене 5 300 начинаем хеджироваться. То есть шортим фьючерс на лукойл. Таким образом мы нивелируем риски. Главное не перепутайте объем для входа. Если зайти меньшим объемом, то шорт фьючерса не перекроет убыток по акции. Такой вариант контроля рисков тоже имеет место быть.

При этом, если еще подключать арбитраж и учитывать расхождение между акцией и фьючерсом, которое может быть, то можно попытаться заработать. Но делать это руками довольно нудное и неблагодарное занятие. Поэтому я бы не стал заморачиваться. Но для тех, кто любит заморочиться, можно попробовать применить такой вариант. Темы арбитража мы еще коснемся в отдельной статье, после чего у вас уже появится представление как его применить.

Но здесь тоже очень важно понимать, где вы будете хеджироваться. Это как с постановкой стопа. Мы его по сути ставим в той зоне, где есть смещение вероятности что цена пойдет не в нашу сторону. При правильном подходе такой вариант хеджирования имеет место быть. Но не забывайте следить за датой экспирации фьючерса и проверяйте дату дивидендной отсечки по акции.

О правильной постановке стопа читайте в статье по ссылке.

Другой вариант. Например, мы находимся в покупке акции и есть вероятность что цена на нее будет снижаться. Такое смещение вероятности на снижение может возникнуть вблизи, например, значимого уровня поддержки/сопротивления. Возле исторического или годового максимума/минимума.

Статья про сильные уровни по ссылке.

И вместо закрытия позиции вблизи данного уровня, мы продаем фьючерс на данный актив на соразмерный объем. Такой вариант вполне можно использовать вместо продажи акции. Например, мы в рамках системы планируем крыть позицию вблизи уровня. В случае пробоя и закрепления планируем открывать позицию повторно. Но вместо закрытия позиции, как я отметил, можно хеджироваться. А затем уже дожидаться сигнала на покупку. И в некоторых случаях такой вариант может быть даже выгоднее. Комиссия по фьючерсам ниже, поэтому мы можем выиграть, в том числе, на комиссионных. Но как я отмечал до этого, нужно проверять какое расхождение между фьючерсом и акцией на тот же актив на данный момент времени. А также не забывать следить за датой экспирации фьючерса и за дивидендной отсечкой по акции.

В любом случае вариант с хеджированием чуть более сложный, чем просто выход по стопу, но он имеет место быть при правильном его использовании.

Хеджирование в инвестировании

В инвестировании хеджирование тоже используется. Варианты существует различные. К этим вариантам я еще подробнее вернусь в отдельном видео.

А что касается хеджирования между акцией и фьючерсом, здесь логика та же самая. Это к вопросу о том, как можно защитить свой портфель в кризис не распродавая акции. Зашортить фьючерс на эти активы на соразмерный объем. Поскольку если вы будете продавать активы в портфеле — это дополнительная комиссия, а также налоги, если вы зафиксируете прибыльные позиции. Если ожидания не оправдаются — то это издержки. Хеджирование поможет вам снизить эти издержки и при этом нивелировать риски от падения рынка.

Но в кризис можно и неплохо заработать. Поэтому есть смысл шортить большим объемом. На эту прибыль через 2-4 месяца от начала кризиса можно начать подбирать подешевевшие акции, которые в любом случае вырастут. Или длинные облигации.

На этом буду заканчивать. Всем успехов. Пока.

С уважением, Станислав Станишевский.

Большое спасибо, Станислав! Очень познавательно. Будем ждать продолжение темы.