Всем добрый день!

Сегодня мы поговорим об инвестициях, важности изучения отчётов, и почему порой нельзя покупать некоторые компании, хотя казалось бы уже только ленивый не говорит о том, что эта компания будет расти. Эта статья будет также очень полезна новичкам. После нее будет понимание, как анализировать компанию, чтоб не потерять деньги. Хотелось бы разобрать на примере Магнита, как самого яркого примера в этом вопросе, ну а под конец статьи разберем еще некоторые интересные вещи на американском рынке.

Инвестиции в акции — с чего начать новичку?

Многие понимают, что для того чтобы сохранить, а еще лучше приумножить свои средства — их нужно инвестировать. Актуальность и популярность темы инвестирования растет с каждым днем. С этим очень успешно справляется реклама у брокеров, на радио, телевидении и т.д. Как минимум то количество людей, которые пришли за 2020 год на рынок, просто поражает. Но после, у многих возникает проблема. Реально качественного обучения в интернете не так уж и много. А те темы, которые реально способны научить чему-то, как правило оказываются не в хайпе, не попадают в рекомендованные видео и т.д. Хотя все логично, современный мир таков, что человек не хочет сидеть и что-то считать, анализировать сложную отчетность компании. Ему нужно условно купить набор бумаг, и все, он инвестор. Так это не работает. Такой подход работает только лишь с индексным инвестированием, но там вы просто делегировали эту часть работы, на какого-то условного человека. Как он отберет бумаги? Будет ли оно соответствовать лучшей доходности? Покажет только время. Хотя спорить конечно с индексом опасно. По статистике 80% людей проигрывают индексному инвестированию.

Список рекомендуемых брокеров, через которых вы можете инвестировать, указан здесь.

Я в своем подходе к инвестициям, сознательно ухожу от индексного инвестирования. Для меня есть определенные риски в определенные моменты, которые я не хочу брать на себя. Я могу быть прав, могу быть не прав. Но я 100% прав в одном, я е беру на себя этот риск! Мне не важна упущенная доходность, мне важно не допустить лишних рисков. Следовать вам этому правилу или нет? Решает каждый сам.

Ну а теперь вернемся в вопросу важности изучения отчётности, и на примере компании Магнит я покажу Вам почему порой не стоит покупать компании просто потому, что они известны, все их покупают, и она и дальше будет расти. А главное, после этого вы для себя будете понимать, на что стоит обращать внимание при покупке акций.

Куда лучше инвестировать начинающему — Акции, ОФЗ, ETF фонды. Читайте в статье по ссылке.

Правильный анализ на примере компании Магнит

За период с 2012 по 2015 год Магнит рос кратно, показывая просто ошеломительную динамику. Радовал инвесторов, те в свою очередь хвастались своими результатами, и покупали компанию дальше.

С 2015 по сентябрь 2017 года бумага топталась примерно в одном диапазоне. Ее и дальше пытались покупать, но кто-то уже начинал из нее выходить. Эти кто-то и есть люди, которые в то время понимали, что компания крайне сильно переоценена, и фиксировали прибыль.

В конце 2017 года, бумага ушла в штопор, и всего за 3 месяца сложилась в два раза, с 10 до 5 тысяч рублей. Конечно, то падение было вызвано рядом новостного фона, усилием распродаж, возможно даже маржин колами, ну и наверняка действиями крупных игроков. Можно ли было уберечься от этого? Можно! Давайте взглянем на компанию без графиков, только по отчетностям.

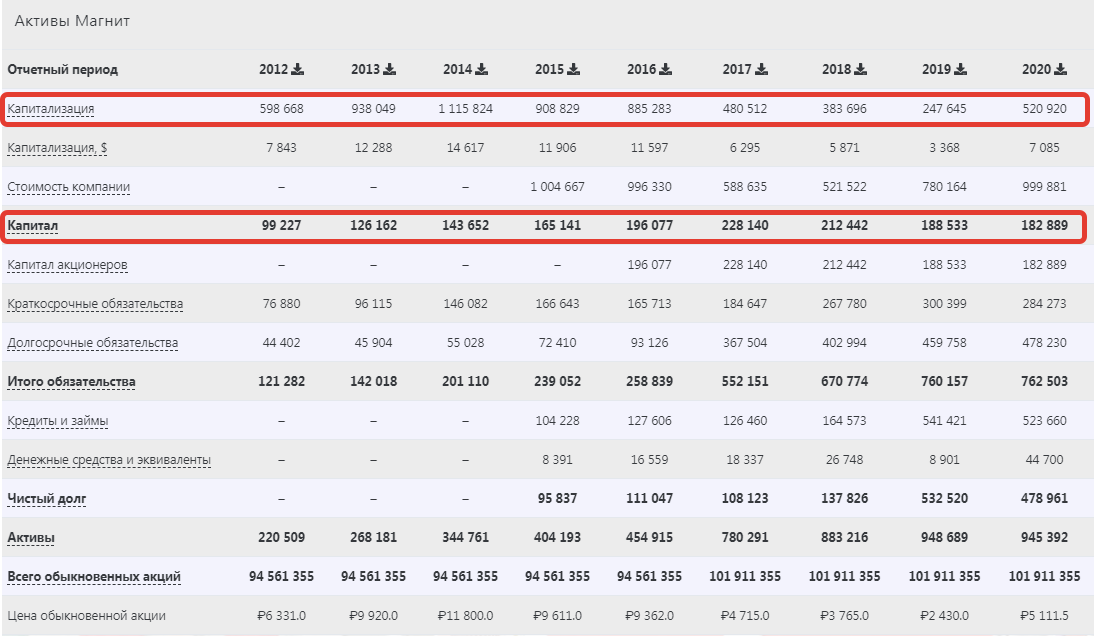

Обратим внимание на пункты Капитал и Капитализация. Более подробно о том, что это за пункты я рассказывал в видео на своем ютуб канале про ТГК и Тинькофф.

В 2012 году капитал компании достигал почти 100 млрд рублей, но капитализация 600 млрд! Компанию оценили в 6 раз дороже, чем она стоит на самом деле. На то конечно были свои причины, чуть дальше вернемся. Что же дальше? В 2013 году 126 млрд против 940 млрд, в 2014 — когда компания по сути достигла своих пиков 143 млрд против 1 триллиона 115 млрд. Почти 8и кратная переоценка рынком.

Далее по годам мы уже видим снижение этой разницы. Самое резкое как раз и произошло в 2017 году, капитализация рухнула в два раза, и разница стала уже не такой сильной. Баланс сравнялся почти в 2019 году. Итого, в сухом остатке, мы имеем снижение капитализации с 2014 по 2019 год. 5 лет ваши средства все снижались и снижались.

Многие, кто помнят те события, скажут, что там ушел Галицкий. Но это ли оправдание? Да, компания развивалась крайне активно, многие в нее верили, да так что давали ей 8-и кратную оценку, а в один момент эти ожидания не оправдались и бумага пошла в штопор. По факту не имеет значения, Галицкий, не Галицкий. Ваши средства, в том момент, погубило бы то, что покупая компанию на тех высотах, вы готовы были тоже дать ей 8-и кратную оценку. А задумывался ли кто почему такая оценка дается рынком? Вы же не станете покупать квартиру и давать за нее в 8 раз больше. Инвесторы, в тот момент, брали на себя огромные риски. Понимали они это или нет, это уже другой вопрос.

Но давайте все же попробуем разобраться, что же произошло с компанией? Посмотрим на капитал. Капитал компании из года в год рос, и рос примерно одними темпами. Показав лишь 10% снижение в 2018 и 2019 году, в то время как капитализация в тот момент падала по 25 — 30%.

Заглянем теперь в денежные потоки.

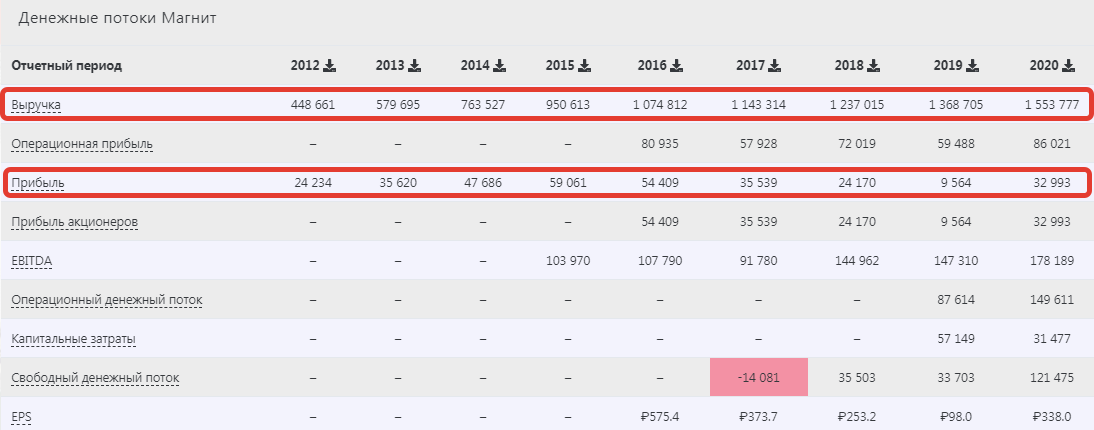

Выручка компании вообще ни о каких 2017 и прочих годах не подозревала. Она как росла, так и растет. Но выручка все же в этом вопросе хоть и важна, но не дает полной картины. Смотрим на прибыль, в 2016 году мы видим первое снижение прибыли, как раз момент когда компания застряла в боковике. Ну и в 2017, 18 и 19 году мы видим падение прибыли.

Копнем еще чуть глубже, что же стряслось с компанией в 2017 году, что она сложилась в два раза? При том, что выручка то растёт, что же повлияло на снижение прибыли?

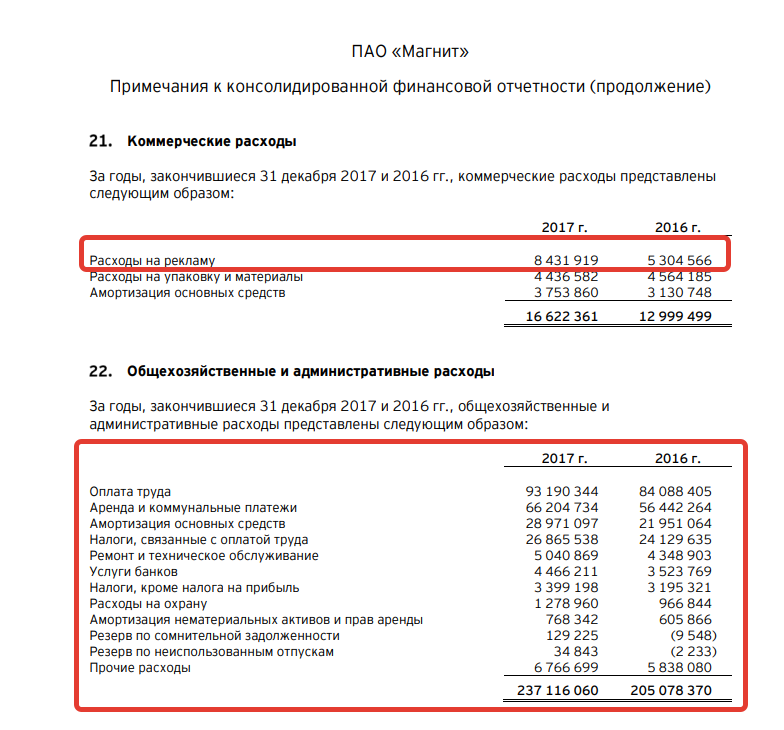

Подросли расходы на рекламу, что логично, компания развивается, ей нужно все больше и больше тратить средств на рекламу. И очень сильно выросли их расходы, но, расходы на что? На заработную плату, на аренду и т.д. Фактически, мы имеем увеличение расходов связанные на прямую с увеличением и масштабированием бизнеса. Открывают новые магазины, нанимают новых сотрудников, магазины надо содержать. Со стороны отчёта то выглядит все неплохо, и закономерно! Так что же сложило компанию в два раза?

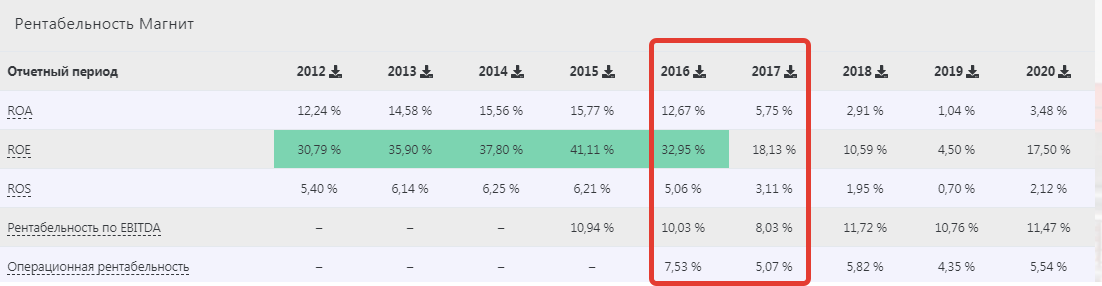

Долг у компании не рос, рентабельность?

Да, рентабельность бизнеса упала с 2016 по 2017 год, но как мы только что видели из отчёта, она упала из-за масштабирования бизнеса и увеличении расходов на этот бизнес.

Уход Галицкого? Возможно, некоторые инвесторы может были привязаны именно к его персоне, но опять же, сам то бизнес как работал, так и работает, выручка компании нам это прекрасно демонстрирует. Так же, когда Галицкий уходил, он продал большую часть банку ВТБ, это тоже могло повлиять на решение, но все равно, выручка у компании осталась растущей.

Так что же погубило бумагу? Мое мнение — бумагу погубила завышенная оценка рынком, которую в нее заложили с 2012 по 2015 года. Эти ожидания не реализовались, что привело к падению бумаги в два раза.

Пример Магнита крайне показательный, как иногда завышенные ожидания могут губительно сказаться на наших портфелях. Когда мне говорят, что я не прав в отношении какой-то бумаги, что она и дальше будет расти, я делаю упор именно на оценку компании рынком. Потому что понимаю, рано или поздно, с абсолютно любой компанией может произойти подобная история. Потерять в ней половину средств я не готов. При этом, компания и правда может вырасти еще кратно, и только после этого свалиться, но брать такие риски я не желаю. Хотя, стоит отметить, что порой можно упустить действительно крайне сильные движения. Тут уже решать каждому самому. В последнем видео про разбор Тинькофф, я отмечал, если вы готовы заплатить в 7 раз больше за компанию — вы можете инвестировать. Если нет — пытаемся дождаться чуть более привлекательных цен. Ни кто не может гарантировать, что сейчас например Тинькофф не повторит историю Магнита. В то время и в Магнит тоже верили все, как сейчас в Тинькофф. Именно по этой причине, сейчас в Тинькофф я не инвестирую. Хоть и не отрицаю того факта, что он может стать куда дороже.

Пример на Американском рынке

Ну а теперь, давай те немного окунемся в то, что порой происходит на эйфории на Американском рынке. Думаете 8-и кратная оценка это много? А как вам такой вариант?

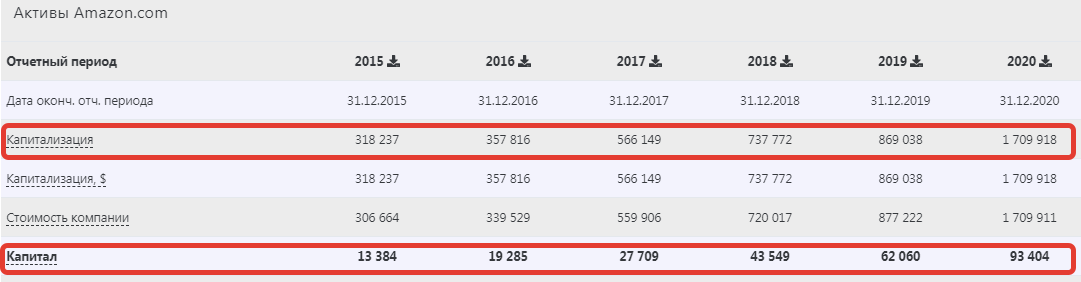

Компания Amazon. Почти 20-и кратная переоценка! Вы только вдумайтесь как сильно может рухнуть такая бумажка! Хотя стоит отдать должное этой компании, она и правда шикарная. Будет ли развитие компании и далее таким же — покажет лишь время, но принимать участие в такой инвестиции мне не охота.

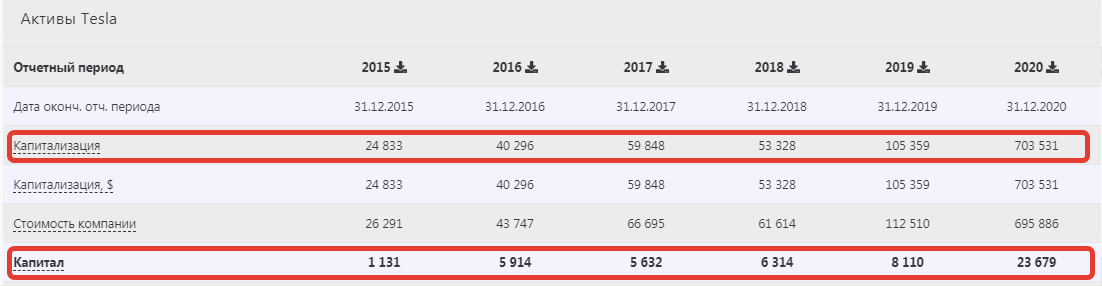

20 мало? Пожалуйста — 30-и кратная переоценка.

Тесла. Точно так же можно сказать, что компания крайне крутая. Маск вообще уникальная личность. Но в рамках рационального инвестора покупать — безумие. Хотя я как-то упоминал, что в рамках идеи и рискованной инвестиции, можно иметь такие бумаги в портфеле, но на крайне низкие доли от всего портфеля. Но к сожалению, очень многие, только прибывшие в мир инвестиций инвесторы, скупают такие компании с очень огромными долями от портфелей.

Таких примеров на рынке США еще крайне много.

Все эти компании крайне известны, и содержаться в портфелях очень огромного количества людей. Конечно, тут надо сделать небольшую оговорку, эти компании лидеры в своих сферах. Они очень крупные, практически всегда имеются какие-то инновации, шикарные отчеты. Держать такие имена в портфелях можно, но лишь небольшую часть. Так как делать ставку только на них, для меня крайне опасно.

Всегда думайте, прежде чем покупаете ту или иную компанию. Посмотрите отчётности, попробуйте понять как компания развивается. Имеется ли динамика, какая у нее оценка рынком. И если она завышена — пройдите лучше стороной. Главный постулат в инвестировании — не заработать, а в первую очередь сохранить свой капитал. Помните об этом, прежде чем покупаете компанию с завешенной оценкой. Ну и обязательно диверсифицируйте свои портфели.

Изучать трейдинг и инвестирование вы можете также под моим руководством. Подробности тут.

С уважением, Станислав Станишевский.